葬儀費用は相続税から控除できる?項目や注意点・流れを解説!

「葬儀費用は相続税から控除できるもの?」

「葬儀費用を相続税から控除するとき、どんな点に注意すればいいの?流れについて知りたい」

本記事では上記の疑問や要望などにお応えします。葬儀を行った方の中には、葬儀費用を相続税から控除し、節税に繋げられればと考えている方もいるでしょう。

結論、葬儀費用は相続税から控除可能で、納税金額を下げられる可能性があります。

今回は、葬儀費用の特徴や相続税から控除できる項目、流れなどを解説。最後まで読めば、葬儀費用を控除するときの疑問点を解消できます。

「遺言ネット」をぜひご検討ください!

「もしもの時、銀行口座や大切なメッセージを家族にきちんと伝えられるだろうか」

上記のようなお悩みや不安は、終活支援サービス「遺言ネット」がまとめて解決します。

司法書士監修のシステムで、エンディングノートの作成や、法的に有効な遺言書の「下書き」を、PCやスマホからいつでも簡単に作成できます。

最大の特徴は「情報共有機能」。

指定したタイミング(例:ご自身が要介護になった時や亡くなった後)で、指定した情報(例:資産情報や感謝のメッセージ)を、指定したご家族へ自動で伝える設定が可能です。

金融機関レベルの安心のセキュリティ対策も万全。登録は1分で完了します。

まずは無料で試してみて、大切な人へ安心を遺す第一歩を、今日から始めてみませんか。

目次

葬儀費用とは

葬儀費用とは、葬儀や告別式を通して亡くなった人を弔ったり、埋葬したりすることにかかる費用のことです。家族葬や直葬など、近年では葬儀のスタイルが多岐に渡ることから、葬儀にかかる費用もいくらになるとはいい切れません。

葬儀に必要な費用は喪主が支払う傾向にあり、香典や相続遺産を費用の一部として利用するケースもあります。

また、喪主が葬儀費用を全て払えない場合、施主に支払いを依頼するケースも。施主とは葬儀費用の支払いを担当する人を指す言葉で、一般的な家庭において、喪主と施主は同じ方が担う傾向にあります。

葬儀費用は相続税から控除可能

人が亡くなったときは葬儀を行うものとされていることから、葬儀費用は相続税から控除することが認められてきました。

規模や宗派などによって葬儀費用は異なるのが特徴で、葬儀に多くの費用がかかった場合は、その分控除される金額も多くなります。

葬儀費用全てが控除の対象となるわけではなく、具体的に決められている点には注意が必要です。国税庁によって、葬儀費用で控除対象となるものと、ならないものとが定められているので、あわせて確認しておきましょう。

参考:国税庁「タックスアンサー(よくある税の質問) No.4129 相続財産から控除できる葬式費用」

相続税から控除できる葬儀費用

相続税から控除できる葬儀費用は国税庁の公式サイトに記載されているものの、わかりにくいと感じる方もいるかも知れません。

控除できる葬儀費用について、具体的には以下の通りです。

- 死亡診断書

- 通夜・告別式の費用

- 交通費

- 飲食料金

- 遺体搬送の費用

- 火葬料・埋葬料

- 車代

- 布施・読経・戒名の費用

- 納骨費

詳細な内容について、ここから解説します。

死亡診断書

相続税から控除できる葬儀費用の一つは、死亡診断書。

死亡診断書とは、故人が亡くなるときに立ち会った医師によって発行してもらえる書類のことです。医療機関によって異なり、費用相場は1,000円から2万円ほど。

死亡診断書を受け取ったあとは、死亡届に必要事項を記入し、7日以内に役場へ提出する必要があります。

通夜・告別式の費用

相続税から控除できる費用の一つとして、通夜や告別式にかかった費用があげられます。

通夜や告別式を行ううえでは、基本的に葬儀会社に支払う費用が必要です。斎場を設営してもらったり使用したりする他、棺や骨壷など葬儀に必要なものを使ううえで費用が発生します。

通夜や告別式の費用を抑えるプランや様式などもあり、要望に合わせて幅広く選択することが可能です。

交通費

相続税から控除できる葬儀費用としてあげられるのは、交通費です。喪主が遠方に住んでいる状況など、葬儀場まで移動するうえで費用が発生した場合、控除の対象となります。

葬儀とは参列者が自らの意思によって出欠を決めることから、交通費を喪主が負担することはない点を知っておくとよいでしょう。

飲食料金

相続税から控除できる葬儀費用の一つは、飲食にかかる費用です。参列した方に対して、お茶やお菓子を提供した場合は相続税として控除できます。

葬儀で発生する飲食料金として、主なものは以下の2つです。

- 精進落とし

葬儀に参列した方や、僧侶に対するお礼の意味がある食事会 - 通夜振る舞い

通夜の後に設けられ、故人を偲ぶ最後の食事会

いずれにしても、一人当たりの費用相場は2,000円から3,000円となっています。

遺体搬送の費用

相続税から控除可能な葬儀費用としてあげられるのは、遺体搬送にかかる費用。

遺体や遺骨を搬送する費用のほか、行方不明になっていた遺体を捜索するために費用が発生するケースもあります。いずれにしても、葬儀に必要不可欠な費用として認められていることから、控除できるのが特徴です。

遺体を搬送する距離が10km以内の場合、葬儀費用に含まれる傾向に。10kmを超えると、10km毎に2,000円から5,000円を目安に費用が加算されます。

火葬料・埋葬料

相続税から控除できる費用は、火葬料や埋葬料です。一般的に、葬儀では火葬をしたあとでお墓などに埋葬する流れとなります。

火葬の費用相場は20万円で、火葬場によって値段が前後するケースも。一方で、埋葬料の相場は5万円程度となっており、火葬料に比べると割安となっています。

車代

相続税から控除できる葬儀費用の一つとして、車代があげられます。車代とは、葬儀場まで僧侶が移動するときに発生した交通費のことです。

費用相場は5,000円から1万円程度で、実際に発生した費用に3,000円程度上乗せして渡すのがポイントとなります。

布施・読経・戒名の費用

相続税から控除できる葬儀費用としてあげられるのは、布施や読経、戒名で発生した費用。

布施、読経、戒名の意味は以下の通りです。

- 布施

葬儀前に僧侶に対してお礼として渡すお金のこと - 読経

僧侶に経典を読んでもらうこと - 戒名

あの世における故人の名前のこと。通夜の読経が始まるまでに名前をつけてもらうのが一般的

布施と読経、戒名によって発生するお金は、それぞれ独立しているものと考えられている点はおさえておきましょう。

納骨費

相続税から控除できる葬儀費用として、納骨費があげられます。納骨費とは、遺骨をお墓に納めるときに発生する費用のことです。

霊園において納骨する場合、費用相場は10万円となっており、具体的な内訳は以下に示します。

- 作業費用

- 彫刻料

- お布施

- 卒塔婆料など

納骨するときに発生した費用に関しても、相続税から控除可能です。

相続税から控除できない葬儀費用

以下の通り、相続税から控除できない葬儀費用もあることはおさえておきましょう。

- 香典返し

- 生花・お供えの費用

- 墓地・墓石・位牌・仏壇の購入費

- 法事の費用

- 医学上又は裁判上の特別の処置に要した費用

ここから具体的に解説します。

香典返し

相続税から控除できない葬儀費用の一つは、香典返し。

参列者から遺族に対して渡されるものが香典で、相続財産とは考えられていないためです。参列者に対し、香典返し以外に金品を渡した場合は葬儀費用と見なすことが可能。

香典返しの費用の目安としては、受け取った金額の半分程度とするのが一般的です。

生花・お供えの費用

相続税から控除できない葬儀費用の一つとして、生花やお供えに関する費用があげられます。生花やお供えなどは葬儀費用と考えられているものの、喪主が負担した部分に限られているためです。

生花やお供えの費用に関して、参列者が負担した部分は控除の対象外となる点に注意しましょう。

墓地・墓石・位牌・仏壇の購入費

相続税から控除できない費用として、墓地や墓石、位牌、仏壇の購入費があげられます。故人を供養するためのもので、葬儀で必要なものとは考えられていないためです。

故人が亡くなる前に墓地や墓石を購入しておくと、相続税対策という観点では有効となります。

法事の費用

相続税から控除できない費用の一つは、法事に関する費用です。法事とは故人の冥福を祈る儀式のことで、僧侶による読経と会食によって構成されています。

故人が亡くなってから1周年に行われる1周忌など、年忌法要は13種類。

また、お布施の費用相場は以下の通りです。

- 1周忌:3万円から5万円程度

- 1周忌以降の法事:1万円から5万円程度

法事で発生する食事代に関しては、施主が負担することとなっています。

医学上または裁判上の特別の処置に要した費用

相続税から控除できない費用として、医学上または裁判上の特別の処置に要した費用があげられます。

具体的には故人の解剖費用があげられ、解剖は亡くなった全ての方に対して行われるものではないためです。

解剖とは、故人が亡くなった原因について、検視や検案などで判断できないときに行われるのが特徴となります。

葬儀費用を相続税から控除するときの注意点

葬儀費用を相続税から控除するときは、以下の点に注意しましょう。

- 領収書を保管しておく

- 虚偽の申請をしない

ここから具体的に解説します。

領収書を保管しておく

葬儀費用を相続税から控除するうえで必要なものは、葬儀で発生した費用に関する領収書。

領収書を保管して提出することで、費用の裏付けとして税務署に認めてもらえるためです。

領収書を発行してもらいにくいお布施や心付けなどに関しては、ノートに以下の点を書いておくことで対策できます。

- 日付

- 金額

- 具体的な内容など

慌ただしい葬儀では領収書まで気が回らないかも知れませんが、簡単なメモに残しておくのが望ましいです。

虚偽の申請をしない

葬儀費用を相続税から控除するときは、虚偽の申請をしないことがポイント。

節税対策をしたいからといって、安易な気持ちで虚偽の申請をすると、状況に応じて以下のペナルティを課される可能性があるためです。

- 10年以下の懲役または1,000万円以下の罰金

- 懲役と罰金の併科

- 加算税

- 延滞税など

葬儀費用に限りませんが、相続税の申告をするときは正しく行うのが大原則となります。

葬儀費用を相続税から控除する流れ

葬儀費用を相続税から控除するときは、大まかに以下の2つの流れに分けられるのが特徴です。

- 申告書の必要箇所に記入する

- 領収書を添付する

ここから具体的に解説します。

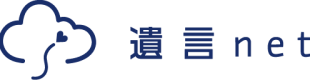

申告書の必要箇所に記入する

葬儀費用を相続税から控除したい場合、まずは税務署か国税庁の公式サイトから申告書を入手しましょう。

引用元:国税庁

葬儀費用の控除に関しては、第13表の「債務及び葬式費用の明細書」を選択するのがポイントです。

記入する必要のある箇所に関して、具体的には以下の通り。

- 2.葬式費用の明細

支払い先・年月日・金額・氏名・負担金額を記入 - 3.債務及び葬式費用の合計額

「葬式費用」に確定費用と未確定費用を記入

前述の通り、意図せずに金額を書き間違うとペナルティを課される恐れもあり、提出前に記入内容をよく確認するのが望ましいです。

領収書を添付する

申告書の必要箇所を記入し終わったあとは、葬儀費用の領収書を添付しましょう。

領収書を発行してもらいにくいお布施や心付けなどに関しては、金額や支払い先などを書いたノートやメモ帳を添付してよいとされています。

特にお布施は金額が大きくなりやすく、お寺の住所や電話番号など、より詳細に記入しておくのがポイントです。

領収書に記入漏れや金額のミスなどがないか、再度よくチェックしておくとよいでしょう。

葬儀費用を相続税から控除する計算方法

葬儀費用を相続税から控除するときは、相続税を課される前のお金に対して行われることが特徴です。

以下で算出する基礎控除金額を遺産の総額から引いた金額に対し、相続税が課される点を知っておくとよいでしょう。

基礎控除額=3,000万円+600万円×法定相続人の数

相続する金額に応じて税率は異なるのが特徴で、具体的には以下の通りです。

| 相続金額 | 税率 |

|---|---|

| 1,000万円まで | 10% |

| 3,000万円まで | 15% |

| 5,000万円まで | 20% |

| 1億円まで | 30% |

| 2億円まで | 40% |

| 3億円まで | 45% |

| 6億円まで | 50% |

| 6億円以上 | 55% |

まとめ

葬儀費用は相続税から控除できる点に関して、ここまで紹介してきました。

社会通念上、葬儀費用は必要不可欠であると考えられていることから、相続税からの控除が可能です。全ての費用が控除できるわけではなく、控除できる項目は限られている点に注意が必要。

意図せずに、誤った金額を税務署に申請したり、意図的に虚偽の申請をしたりすると、ペナルティを課される可能性があります。

大切な人を失い、深い悲しみにある中で相続税の手続きを進めることは大変かも知れません。わからない点があれば、税務署の担当者や税理士に相談するとよいでしょう。

本記事を参考に、相続税から控除できる葬儀費用に関して理解してもらえれば幸いです。

「遺言ネット」をぜひご検討ください!

「もしもの時、銀行口座や大切なメッセージを家族にきちんと伝えられるだろうか」

上記のようなお悩みや不安は、終活支援サービス「遺言ネット」がまとめて解決します。

司法書士監修のシステムで、エンディングノートの作成や、法的に有効な遺言書の「下書き」を、PCやスマホからいつでも簡単に作成できます。

最大の特徴は「情報共有機能」。

指定したタイミング(例:ご自身が要介護になった時や亡くなった後)で、指定した情報(例:資産情報や感謝のメッセージ)を、指定したご家族へ自動で伝える設定が可能です。

金融機関レベルの安心のセキュリティ対策も万全。登録は1分で完了します。

まずは無料で試してみて、大切な人へ安心を遺す第一歩を、今日から始めてみませんか。